Worried about tax mistakes?

Optimize your crypto taxes before year-end

Turn actionable insights into smarter decisions

Withdraw crypto stress-free

Viele Krypto-Investierende in der Schweiz gehen davon aus, dass Gewinne aus dem Kryptohandel grundsätzlich steuerfrei sind. Das stimmt auch – solange du als Privatperson handelst. Problematisch wird es erst dann, wenn deine Trading-Aktivitäten aus Sicht des Steueramts nicht mehr als private Vermögensverwaltung gelten, sondern als gewerbsmäßiger Handel eingestuft werden.

Genau hier entsteht oft Unsicherheit: Wie viel Trading ist noch „privat“? Ab wann wird es kritisch? Und was kannst du konkret tun, um auf der sicheren Seite zu bleiben?

Was bedeutet gewerbsmäßiger Handel in der Schweiz?

In der Schweiz gibt es keine feste Grenze, ab der Krypto-Trading automatisch als gewerbsmäßig gilt. Entscheidend ist immer eine Gesamtbetrachtung deiner Aktivitäten. Das Steueramt prüft, ob dein Verhalten eher dem eines privaten Investors oder dem eines professionellen Traders ähnelt.

Aber Achtung: Wirst du als gewerbsmäßig eingestuft, hat das klare Konsequenzen: Deine Gewinne gelten dann als steuerbares Einkommen und können zusätzlich AHV-pflichtig (Alters- und Hinterlassenenversicherung) werden. Eine rückwirkende Einstufung ist ebenfalls möglich.

Wann kann Krypto-Trading als gewerbsmäßig gelten?

Typische Anzeichen sind:

- Sehr häufiges Trading in kurzen Abständen, etwa Daytrading

- Hoher zeitlicher Aufwand, der an einen Neben- oder Hauptjob erinnert

- Großes Handelsvolumen und viele Transaktionen

- Klare Gewinnerzielungsabsicht durch systematisches Ausnutzen von Kursschwankungen

- Organisiertes Vorgehen, z. B. mit Trading-Bots oder komplexen Setups

- Abhängigkeit vom Krypto-Einkommen, etwa wenn es einen Großteil des Lebensunterhalts finanziert

Gerade der letzte Punkt ist wichtig: Wird dein Lebensunterhalt überwiegend aus Krypto-Gewinnen oder -Einkünften bestritten, schaut das Steueramt besonders genau hin.

<div fs-richtext-component="info-box" class="info-box"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4cef4c34160eab4440_Info.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Die Steuerbehörden orientieren sich an mehreren Kriterien. Kein einzelnes davon entscheidet allein – aber je mehr davon zutreffen, desto höher wird das Risiko.</p></div></div></div>

Was passiert, wenn du als gewerbsmäßiger Trader giltst?

Dann ändern sich die Spielregeln deutlich. Gewinne sind nicht mehr steuerfrei, sondern unterliegen der Einkommenssteuer. Zusätzlich können Sozialabgaben anfallen. Zwar lassen sich Verluste dann grundsätzlich geltend machen, dafür steigen aber Aufwand, Nachweispflichten und das Risiko von Nachzahlungen.

Kurz gesagt: Es wird komplexer – und teurer.

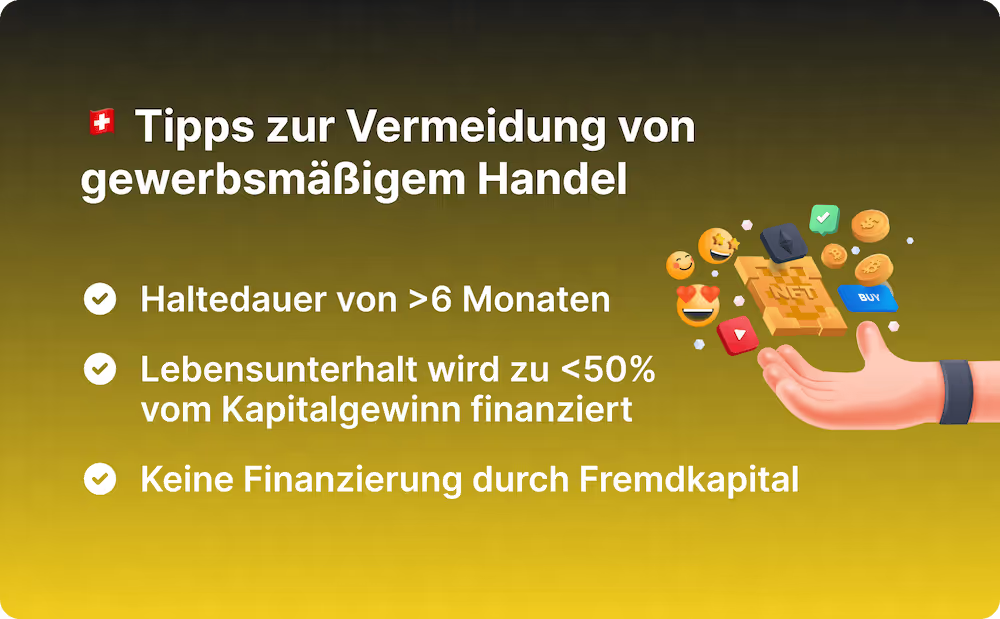

So bleibst du auf der sicheren Seite

Es gibt keine Garantie, aber einige bewährte Grundsätze, an denen sich viele private Anleger orientieren:

- Längere Haltedauern (mind. 6 Monate) statt kurzfristigem Hin-und-her-Trading

- Krypto nicht als Haupteinkommensquelle nutzen – idealerweise unter 50 % des Gesamteinkommens

- Kein Fremdkapital oder Hebel für den Kryptohandel einsetzen

- Weniger „Trading“, mehr langfristiges Investieren

- Aktivitäten nachvollziehbar und konsistent halten

Diese Punkte sprechen aus Sicht der Steuerbehörden eher für private Vermögensverwaltung als für eine gewerbsmäßige Tätigkeit.

Warum saubere Dokumentation entscheidend ist

Unabhängig davon, wie aktiv du bist: Transparenz hilft. Wenn das Steueramt Fragen stellt, zählt nicht nur was du gemacht hast, sondern auch, ob du es klar belegen kannst.

Eine saubere Dokumentation zeigt:

- wie oft du handelst

- wie lange du Positionen hältst

- ob Gewinne systematisch oder eher gelegentlich entstehen

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Genau hier unterstützt dich Blockpit. Du behältst den Überblick über Transaktionen, Haltedauern und Gewinne und kannst deine Aktivitäten nachvollziehbar aufbereiten – für dich selbst oder für Rückfragen durch das Steueramt oder einen Steuerberater. Importiere jetzt kostenlos all deine Transaktionen in Blockpit und leg direkt los.</p></div></div></div>

Fazit: Aktiv sein ist erlaubt – professionell wirken kann teuer werden

In der Schweiz sind Krypto-Gewinne für Privatpersonen steuerfrei – aber nur solange du auch wirklich als Privatanleger auftrittst. Sehr aktives, strukturiertes oder einkommensrelevantes Trading kann dazu führen, dass das Steueramt deine Tätigkeit als gewerbsmäßig einstuft.

Wer langfristig denkt, nicht übertreibt und seine Aktivitäten sauber mit Blockpit dokumentiert, bleibt in den meisten Fällen auf der sicheren Seite. Mit der richtigen Übersicht und Transparenz wird aus Unsicherheit Klarheit – und genau das ist beim Thema Krypto und Steuern entscheidend.