Angst vor Fehlern in der Steuererklärung?

Jetzt Krypto-Steuern zum Jahresende optimieren

Mehr Durchblick für bessere Entscheidungen

Krypto stressfrei auszahlen

Als Privatperson löst das Investieren in Kryptowährungen wie Bitcoin Steuerpflichten aus, wenn du in Deutschland wohnst. Sie gelten als “andere Wirtschaftsgüter” und Gewinne aus dem Handel müssen zu deinem persönlichen Einkommensteuersatz versteuert und in der jährlichen Steuererklärung angegeben werden.

Du willst mehr über Krypto-Steuern erfahren? Siehe hier: Steuer Guide Deutschland

Wie reiche ich ein und welche Formulare brauche ich?

Die Krypto-Steuererklärung ist ein integraler Bestandteil deiner Einkommenssteuererklärung, die jährlich an das zuständige Finanzamt übermittelt wird, entweder manuell per Post oder elektronisch via Elster.

Gewinne und Verluste aus dem Handel mit Kryptowährungen trägst du in der Anlage SO für sonstige Einkünfte ein, wobei das Hauptformular ESt 1 A ebenfalls relevant ist. Für Termingeschäfte ist zusätzlich die Anlage KAP erforderlich.

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="eager" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Pro-Tipp: Blockpit's Krypto Steuerrechner generiert deinen individuellen Krypto-Steuerbericht mit vorausgefüllten Steuerformularen.</p></div></div></div>

Krypto-Gewinne und -Verluste in die Steuererklärung eintragen

Gewinne aus dem Verkauf von Kryptowährungen müssen im Formular ESt 1 A in die Anlage SO eingetragen werden.

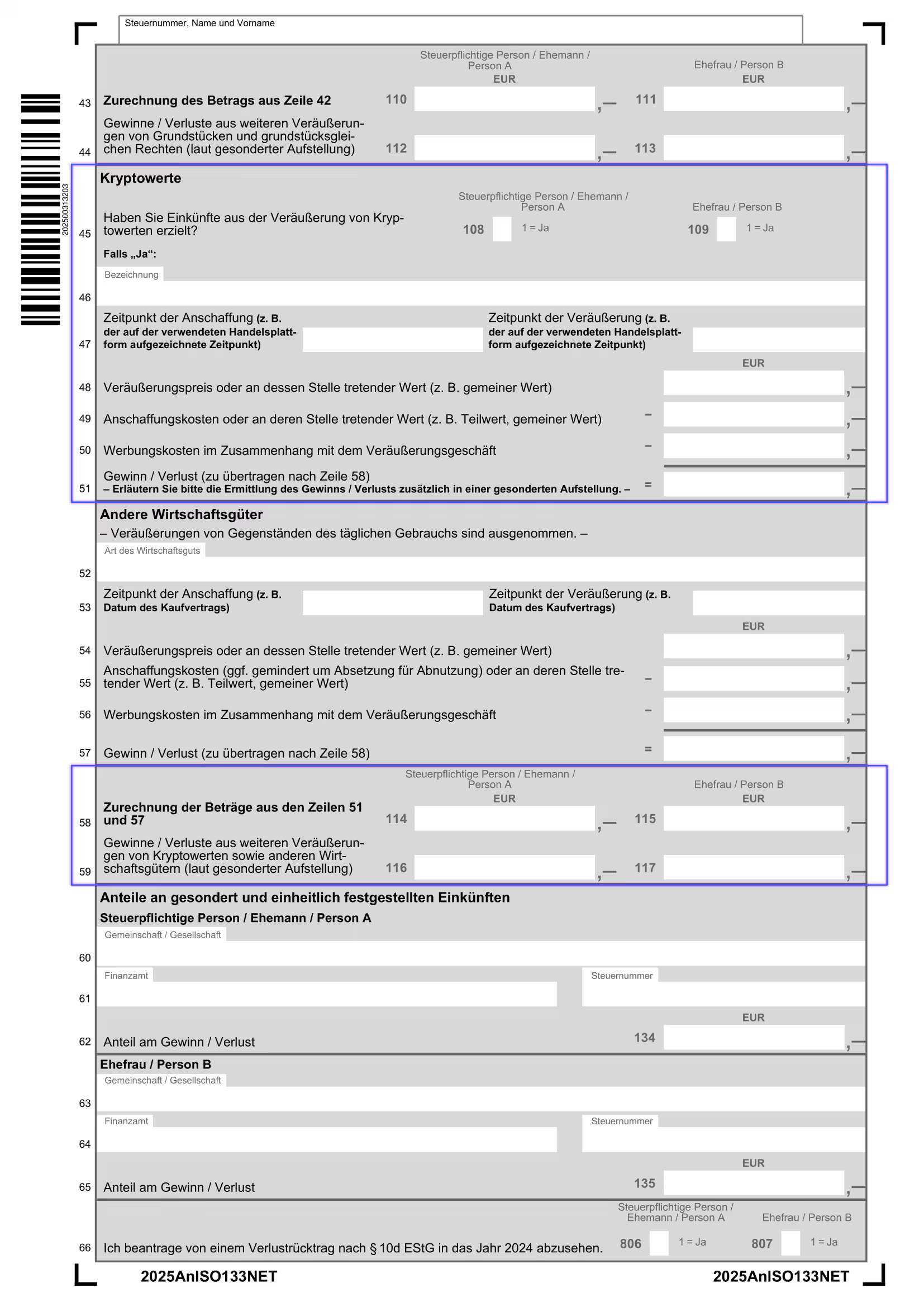

Auf Seite 2 von Anlage SO findest du den Abschnitt “Kryptowerte”.

Der Abschnitt “Kryptowerte” kommt in der Steuererklärung für das Steuerjahr 2025 zum ersten Mal zum Einsatz. In vorherigen Steuererklärungen mussten Gewinne und Verluste aus Kryptowährungen im Abschnitt “Einheiten virtueller Währungen und / oder sonstige Token” eingetragen werden.

Zeile 45: Trage in Feld 108 eine 1 ein, wenn du Einkünfte aus dem Verkauf von Kryptowährungen erzielt hast. Feld 109 ist für Ehepartner:innen.

Zeile 46: Trage hier zum Beispiel “Kryptowährungen” oder den spezifischen Namen einer Kryptowährung ein. Wenn es sich um mehrere verschiedene Transaktionen handelt, kannst du auf den Blockpit Steuerreport verweisen, den du gemeinsam mit deiner Steuererklärung einreichen kannst.

Zeile 47: Trage Zeitpunkt der Anschaffung und Veräußerung ein. Bei mehreren Transaktionen kannst du auch einfach das gesamte Jahr vom 01.01.2023 bis zum 31.12.2023 angeben.

Zeile 48: Trage den gesamten Veräußerungspreis aller verkauften Kryptowährungen ein.

Zeile 49: Trage die Summe der relevanten Kaufpreise aller verkauften Kryptowährungen ein.

Zeile 50: Trage alle mit dem Kauf/Verkauf verbundenen Werbungskosten ein. Das können zum Beispiel Transaktionsgebühren sein.

<div fs-richtext-component="info-box" class="info-box"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4cef4c34160eab4440_Info.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Blockpit zieht Transaktionsgebühren automatisch vom Gewinn ab, weshalb sie hier nicht nochmal angegeben werden sollten.</p></div></div></div>

Zeile 51: Ziehe die Anschaffungskosten (Zeile 49) und Werbungskosten (Zeile 46) vom Veräußerungspreis (Zeile 44) ab. Das Ergebnis ist dein Gewinn bzw. dein Verlust.

Zeile 58: Trage den Wert aus Zeile 51 in Feld 114 ein. Feld 115 ist für Ehepartner:innen.

Zeile 59: Gewinne oder Verluste aus weiteren Veräußerungen, wie zum Beispiel aus Kunst- oder Goldverkäufen, kommen in Feld 116. Feld 117 ist für Ehepartner:innen.

Krypto-Einkommen in die Steuererklärung eintragen

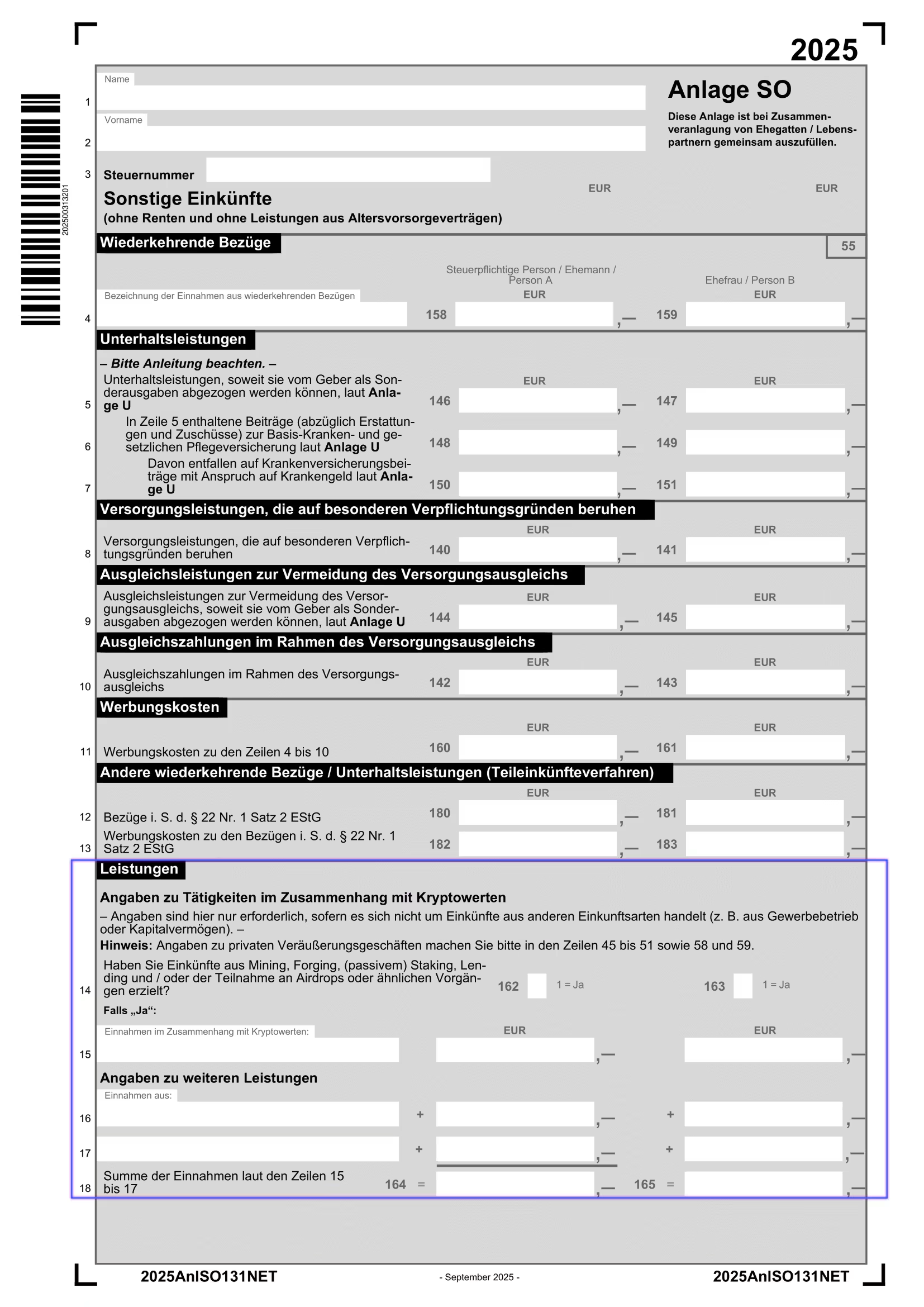

Krypto-Einkommen, das aus Staking, Mining, Lending, oder anderen Aktivitäten erzielt wurde, muss ebenfalls im Formular ESt 1 A in die Anlage SO eingetragen werden.

Auf Seite 1 von Anlage SO findest du den Abschnitt “Leistungen - Angaben zu Tätigkeiten im Zusammenhang mit Kryptowerten”.

Zeile 14: Trage in Feld 162 eine 1 ein, wenn du Einkünfte aus Kryptowährungen erzielt hast.

Zeile 15: Benenne links die Art der Einkünfte und trage rechts den Wert ein. Bei mehreren verschiedenen Einkünften kannst du auch hier wieder auf deinen Blockpit Bericht verweisen und diesen als Anlage mitsenden. Blockpit summiert alle Einkünfte hier in Zeile 15.

Zeile 16 + 17: Trage hier weitere Einkunftsarten ein, falls zutreffend.

Zeile 18: Summiere alle Werte aus den Zeilen 15, 16 und 17.

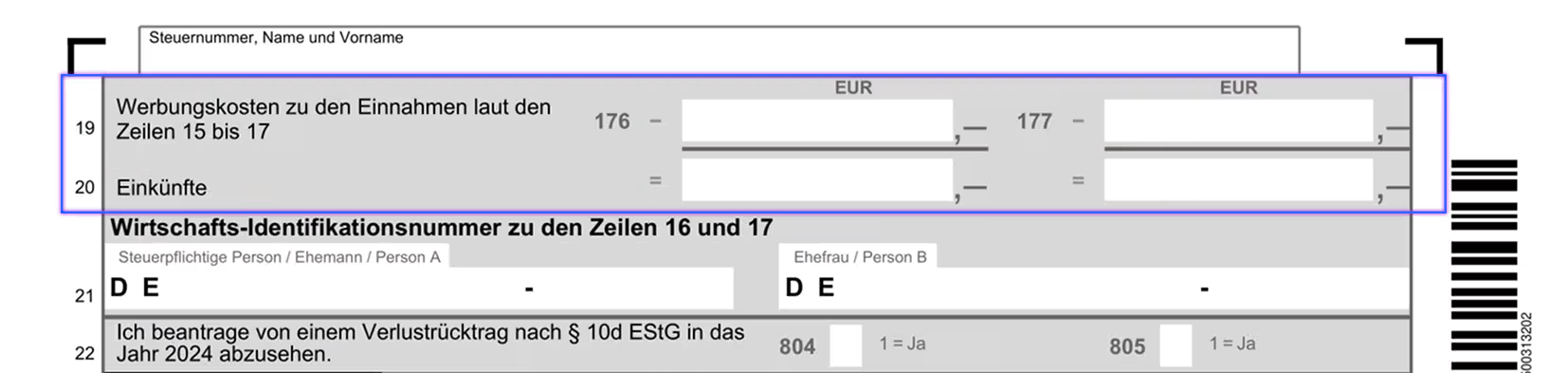

Zeile 19: Trage hier Werbungskosten ein, die mit dem Erhalt des Einkommens in Verbindung stehen.

Zeile 20: Trage hier die errechneten Einkünfte (Zeile 18 abzüglich Zeile 19) ein.

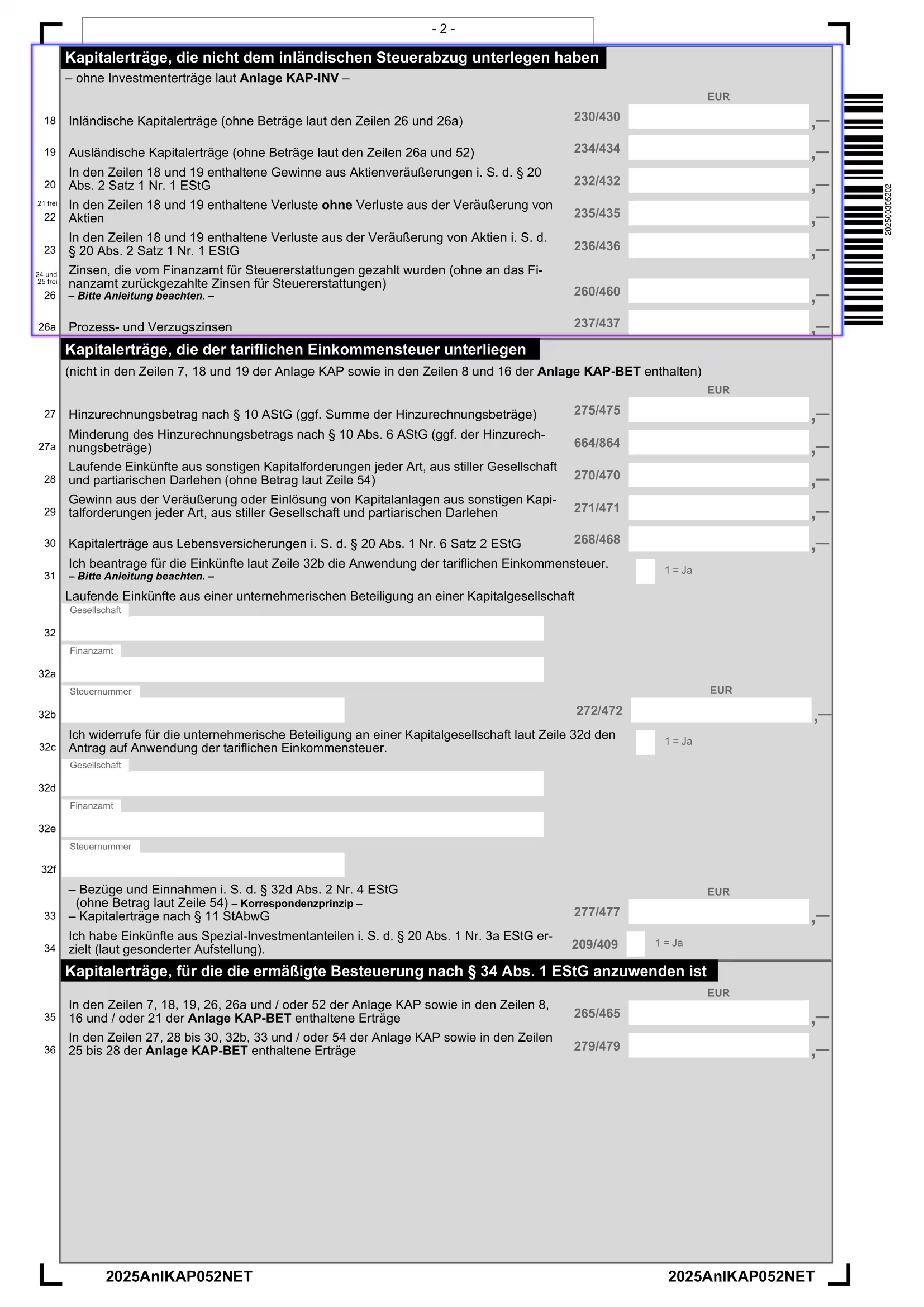

Krypto-Termingeschäfte in der Steuererklärung

Wenn du Einkünfte aus Termingeschäften mit Kryptowährungen erzielt hast, müssen diese in der Anlage KAP für Einkünfte aus Kapitalvermögen angegeben werden.

Zeile 19: Trage hier die Gewinne aus Termingeschäften ein.

Zeile 22: Trage hier Verluste aus Termingeschäften ein.

Elster: Krypto in der elektronischen Steuererklärung angeben

In Elster lassen sich beim Ausfüllen der Einkommensteuererklärung die benötigten Anlagen SO oder KAP einfach über den Button „Anlagen hinzufügen/entfernen“ am unteren linken Bildschirmrand ergänzen.

Krypto in der elektronischen Steuererklärung: Anlagen hinzufügen

Krypto in der elektronischen Steuererklärung: Anlage KAP & Anlage SO auswählen

Für die elektronische Steuererklärung können in der Anlage unter „Einheiten virtueller Währungen und/oder sonstige Token“ alle Transaktionen einzeln deklariert werden.

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Blockpit Tipp: Aufgrund des hohen Aufwands bei der manuellen Erfassung vieler Transaktionen empfiehlt es sich, eine gesonderte Aufstellung als Sammelposten zu nutzen. Dabei fasst du alle steuerrelevanten Transaktionen einer Kategorie, wie „Kryptowährungen“ oder „Digitale Assets“, zusammen und gibst die Gesamtsumme aus deinem Blockpit Steuerreport als Veräußerungspreis an.</p></div></div></div>

Elster: Kryptowährungen in der Anlage SO unter "Einheiten virtueller Währungen und/oder sonstige Token" eintragen

Elster: Kryptowährungen können in Anlage SO einzeln oder als gesammelte Position eingetragen werden

<div fs-richtext-component="info-box" class="info-box"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4cef4c34160eab4440_Info.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Belege oder separate Aufstellungen müssen nicht zusätzlich eingereicht werden. Bewahre diese für eventuelle Rückfragen durch das Finanzamt jedoch auf. Sollten Belege angefordert werden, können diese in Elster unter Formulare & Leistungen -> alle Formulare -> Belegnachreichung zur Steuererklärung nachgereicht werden.</p></div></div></div>

Hilfreiche Links

01/2026: Update auf 2026

01/2025: Update auf 2025

07/2024: Komplette Überarbeitung; neue Struktur, Texte und Bilder

03/2024: Neue Formulare