Angst vor Fehlern in der Steuererklärung?

Jetzt Krypto-Steuern zum Jahresende optimieren

Mehr Durchblick für bessere Entscheidungen

Krypto stressfrei auszahlen

Das Staking von Kryptowährungen wie Ethereum, Solana und Sui ist noch immer die beliebteste Methode, um mit Kryptowährungen ein passives Einkommen zu erzielen.

Dass Staking Rewards in Deutschland als Einkünfte versteuert werden müssen, ist einigen Anleger:innen oft gar nicht bewusst.

In diesem Steuerratgeber schauen wir uns deshalb ganz genau an, wie es um die Staking Steuern in Deutschland steht, was das letzte BMF-Schreiben des Bundesfinanzministeriums für dich bedeutet und wie du Einkünfte aus Staking einfach in deiner Krypto Steuererklärung angibst.

Was ist Staking?

Staking beschreibt die Teilnahme an einem Proof-of-Stake-Konsensmechanismus einer Blockchain. Anleger:innen stellen ihre Krypto-Assets für einen bestimmten Zeitraum zur Verfügung, um damit Transaktionen zu validieren und in neuen Blöcken der jeweiligen Blockchain festzuhalten.

Für das Überlassen der Coins gibt es eine attraktive Entlohnung: Staking Rewards.

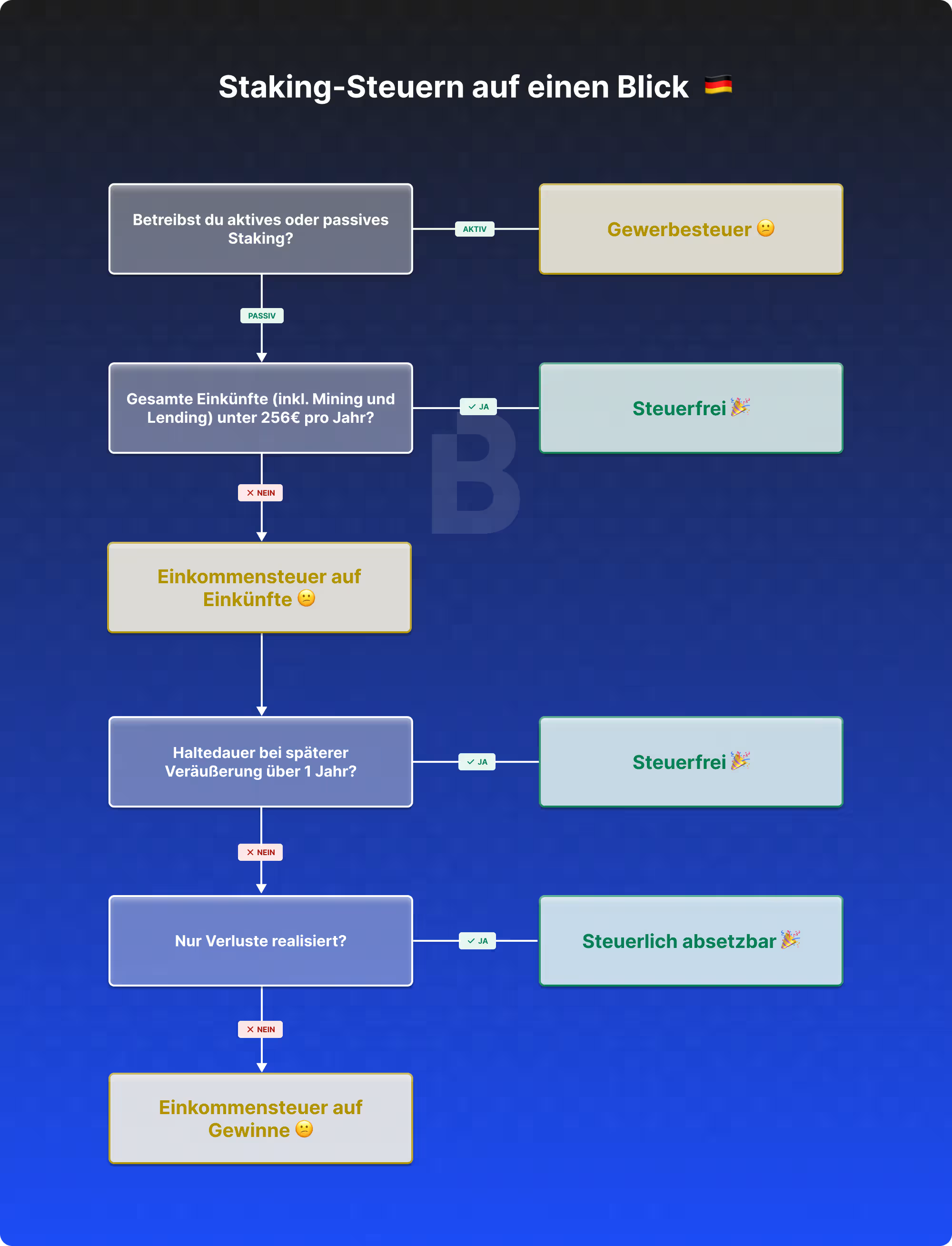

Man unterscheidet zwischen zwei Arten des Krypto Staking: aktives Staking und passives Staking. Diese unterscheiden sich dahingehend, ob du selbst an der Blockerstellung teilnimmst, oder ob du Teil eines sogenannten Staking-Pools bist, ohne selbst die Blockerstellung zu übernehmen.

Die Wahl der Staking-Methode hat Auswirkungen auf die Versteuerung deiner Staking-Rewards in Deutschland. Mehr dazu weiter unten in diesem Artikel.

Proof of Stake vs. Proof of Work

Proof of Work und Proof of Stake haben dasselbe Ziel: einen Konsensmechanismus zu bilden, der die Informationen auf der Blockchain sicherstellt. Der Konsensmechanismus ist das zentrale Sicherheitselement einer dezentralen Blockchain, das die Vertrauenswürdigkeit von unzuverlässigen Knotenpunkten gewährleistet.

Wie die Entlohnung dafür funktioniert und was entlohnt wird, unterscheidet die beiden Mechanismen grundlegend und damit deine Möglichkeiten, dich zu beteiligen und Einkünfte zu erzielen.

Erfahre mehr: Mining Steuer in Deutschland

Im Gegensatz zu Proof of Work, der auch bei Bitcoin Anwendung findet, wird bei Proof of Stake keine Rechenleistung benötigt, um Transaktionen zu legitimieren. Nutzer:innen müssen bei Proof-of-Stake-basierten Kryptowährungen einen unbestimmten Teil ihrer Coins dem Netzwerk als Sicherheit zur Verfügung stellen. Das bezeichnet man als “Stake”, im Deutschen so viel wie "der Einsatz”. Dafür erhalten sie das Recht, an der Konsensbildung mitzuwirken.

Eine zusätzliche finanzielle Entlohnung ergibt sich aus den sogenannten Staking Rewards.

Sicherheit ist ein grundlegendes Element einer funktionierenden Blockchain. Die Sicherheit einer Proof of Stake Blockchain wird sichergestellt, indem Nutzer:innen, die sich nicht an die Regeln halten, schlicht und einfach ihre gestakten Coins verlieren.

Passives Staking vs. aktives Staking

In dem Schreiben vom 10.05.2022 beschreibt das Bundesministerium der Finanzen (BMF) passives Staking als Staking ohne Blockerstellung, bei dem du an einem Staking-Pool teilnimmst, deine Coins sperrst, jedoch nicht Dritten überlässt.

Einige der besten Krypto Exchanges wie Kraken, Binance oder Coinbase bieten diese Möglichkeit an.

Coins, die du so als Staking Rewards erhalten hast, musst du mit deinem individuellen Einkommensteuersatz versteuern. Einen Wertzuwachs kannst du später steuerfrei veräußern, wenn du die erhaltenen Coins länger als ein Jahr in deinem Besitz hattest.

Im Gegensatz dazu geht das BMF bei aktivem Staking, also Krypto Staking mit Blockerstellung, grundsätzlich von einer gewerblichen Tätigkeit aus. Aktives Staking wird auch als Forging bezeichnet.

Das hat zur Folge, dass du Staking Rewards aus aktivem Staking unter der Gewerbesteuer versteuern musst und die Coins, die du durch Forging erhalten hast, später nicht steuerfrei verkaufen kannst.

Wie wird Staking in Deutschland besteuert?

Einkommen aus Krypto Staking wird in Deutschland als "sonstige Einkünfte" zum persönlichen Einkommensteuersatz zwischen 0% und 45% versteuert.

Staking Rewards sind nur dann steuerfrei, wenn sie unter der Freigrenze von 256€ pro Jahr liegen.

Staking Rewards werden doppelt besteuert, einmal beim Erhalt und einmal beim Verkauf.

Eine genauere Aufschlüsselung der Steuersätze für Kryptowährungen findest du in unserem umfangreichen Guide: Krypto Steuern Deutschland.

Es gibt drei Voraussetzungen, unter denen du Staking Steuern zum individuellen Einkommensteuersatz zahlst:

1) Staking Einkommen über der Freigrenze: 256€ pro Jahr.

Krypto-Einkommen bis zu 256€ pro Jahr ist steuerfrei.

Bitte beachte, dass zur Berechnung der Freigrenze dein gesamtes Krypto-Einkommen herangezogen wird, also auch Einkommen aus dem Mining, Lending, dem Betreiben einer Masternode, sowie Airdrops gegen Gegenleistung.

Zusätzlich handelt es sich um eine Freigrenze, keinen Freibetrag. Das bedeutet: bis zu einem Einkommen von 256€ sind deine Staking Rewards steuerfrei. Sobald die Einkünfte einen Euro darüber liegen, also schon ab 257€, musst du den gesamten Betrag versteuern.

Mehr zum Thema: Freigrenze und Freibetrag für Kryptowährungen

2) Verkauf der Staking Rewards innerhalb eines Jahres

Krypto Anleger:innen in Deutschland profitieren von einer besonderen Steuerbegünstigung: Nachdem du deine erhaltenen Coins versteuert hast, ist ein weiterer Wertzuwachs nach einem Jahr für dich steuerfrei.

Dazu ein Beispiel:

Du hast am 01.09.2022 0,5 ETH durch Ethereum 2.0 Staking erhalten. Diese hast du bei Erhalt versteuert. Der ETH Preis betrug zu diesem Zeitpunkt 2.100€, der Wert deines Rewards liegt also bei 1.050€.

Steuerszenario A)

Am 12.10.2022 verkaufst du 0,5 Ethereum für 1.500€ (ETH Preis: 3.000€)

Verkaufserlös: 1.500€

Anschaffungskosten: 1.050€

Gewinn: 450€

Du hast 450€ Gewinn durch die Wertsteigerung erzielt, den du versteuern musst, da du deine Coins innerhalb der einjährigen Haltefrist verkauft hast.

Steuerszenario B)

Du erhältst wieder 0,5 Ethereum Staking Rewards am 01.09.2022, die du dieses mal am 02.09.2023 für 1.400€ verkaufst (ETH Preis: 2.800€)

Verkaufserlös: 1.400€

Anschaffungskosten: 1.050€

Gewinn: 350€

Du hast 350€ Gewinn durch die Wertsteigerung erzielt, den du dieses mal nicht versteuern musst, da du deine erhaltenen Coins länger als 365 Tage gehalten hast.

Mehr zum Thema: Haltefrist für Kryptowährungen

3) Passives Krypto Staking

Die Unterscheidung zwischen passivem und aktivem Staking legt fest, ob du Staking Steuern zum individuellen Einkommensteuersatz zahlst oder als gewerbliche Tätigkeit versteuern musst.

Passives Staking wird zum individuellen Einkommensteuersatz versteuert, während Einkünfte aus aktivem Staking durch die Gewerbesteuer versteuert werden.

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="eager" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Tipp: Mit Blockpit Plus behältst du deine Staking-Rewards jederzeit im Blick – inklusive Zeitraum und exakter Höhe der Zuflüsse. So siehst du auf einen Blick, wann dir wie viel gutgeschrieben wurde. Das Beste: Blockpit Plus gibt’s schon ab 3,99 € pro Monat!</p></div></div></div>

Wann wird Staking besteuert?

Staking wird in Deutschland potentiell doppelt besteuert: Zuerst, wenn du die Staking Rewards erhältst, und möglicherweise noch einmal auf Gewinne die entstehen, wenn du die Staking Rewards verkaufst.

Staking Rewards erhalten

Beim Erhalt der Staking Rewards zählt allein der Marktwert der Coins zum Zeitpunkt der Ausschüttung. Gerade bei häufigeren Ausschüttungen verliert man hier schnell den Überblick.

Unser Krypto Steuerrechner und Portfolio Tracker registriert alle Transaktionen aus Staking automatisch und berechnet dir alle steuerrelevanten Beträge für deine Krypto Steuererklärung.

Staking Rewards verkaufen

Wenn du deine Staking Rewards verkaufst, musst du Steuern auf den Gewinn zahlen. Der Gewinn berechnet sich dabei aus dem Wertzuwachs zwischen dem Ausschüttungszeitpunkt der Staking Rewards und dem Verkaufszeitpunkt.

<div fs-richtext-component="info-box" class="info-box"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4cef4c34160eab4440_Info.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Staking Rewards sind bei Zufluss steuerpflichtig und laut BMF spätestens zum 31.12. zu versteuern – auch dann, wenn du sie noch nicht geclaimt hast. Claimen bedeutet, dass du die Rewards aktiv auf dein Wallet überträgst. Deshalb solltest du sie spätestens in der letzten Dezemberwoche claimen, damit Blockpit die Zuflüsse automatisch erkennt und korrekt verbucht.</p></div></div></div>

Wann ist Staking steuerfrei?

Es gibt verschiedene Faktoren, die dich von einer Steuerlast für deine Staking-Aktivitäten befreien:

1) Gewinn unter 256€

Wenn deine gesamten Einkünfte aus Staking, Mining und Lending in einem Steuerjahr maximal 256€ betragen, müssen sie nicht versteuert werden.

2) Haltedauer über einem Jahr

Der Verkauf deiner Staking Rewards ist steuerfrei, wenn du sie mindestens ein Jahr hältst.

3) Sofortverkauf

Wenn du deine Staking Rewards sofort nach der Ausschüttung verkaufst, liegt der Wertzuwachs bei 0€ und muss somit nicht versteuert werden.

4) Wertverlust

Wenn deine Staking Rewards nach der Ausschüttung an Wert verloren haben und du diesen Verlust realisierst ( = mit Wertverlust verkaufst), fallen keine Steuern an.

Erfahre mehr darüber, wie man Kryptowährungen steuerfrei verkaufen kann.

Können Verluste aus Staking steuerlich geltend gemacht werden?

Wenn du einen Verlust beim Verkauf deiner Staking Rewards realisierst, kannst du diesen Verlust mit Gewinnen anderen Krypto-Transaktionen verrechnen, um deine Steuerlast zu verringern.

Wie das genau funktioniert lernst du hier: Krypto Verluste von der Steuer absetzen

Der Gesetzgeber sieht im § 23 EStG vor, dass man nur gleiche Verluste gegen Gewinne verrechnen kann. In diesem Fall also Kryptoverluste mit Kryptogewinnen. Leider ist es nicht möglich, Einkünfte aus selbständiger Arbeit, Kapitalvermögen oder Vermietung mit Kryptoverlusten zu verrechnen.

Totalverlust: Der Fall Terra Luna

Im Mai 2022 crashte der Stablecoin Terra Luna, der von vielen Anleger:innen aufgrund der hohen Renditen zum Staken genutzt wurde. Das Ereignis hat die Krypto-Welt erschüttert und für viel Aufruhr gesorgt. Vor allem zeigte er, dass auch Staking nicht frei von Risiko ist.

Doch auch wenn dieser Coin heute quasi wertlos ist, sind die bis zum Crash erzielten Staking Rewards weiterhin steuerpflichtig.

Betroffene Anleger:innen haben potentiell die Möglichkeit, ihre Verluste durch den Crash mit anderen Krypto Gewinnen zu verrechnen.

Mehr dazu in unserem Beitrag: Krypto Verluste optimal nutzen

Wie gibt man Staking in der Steuererklärung an?

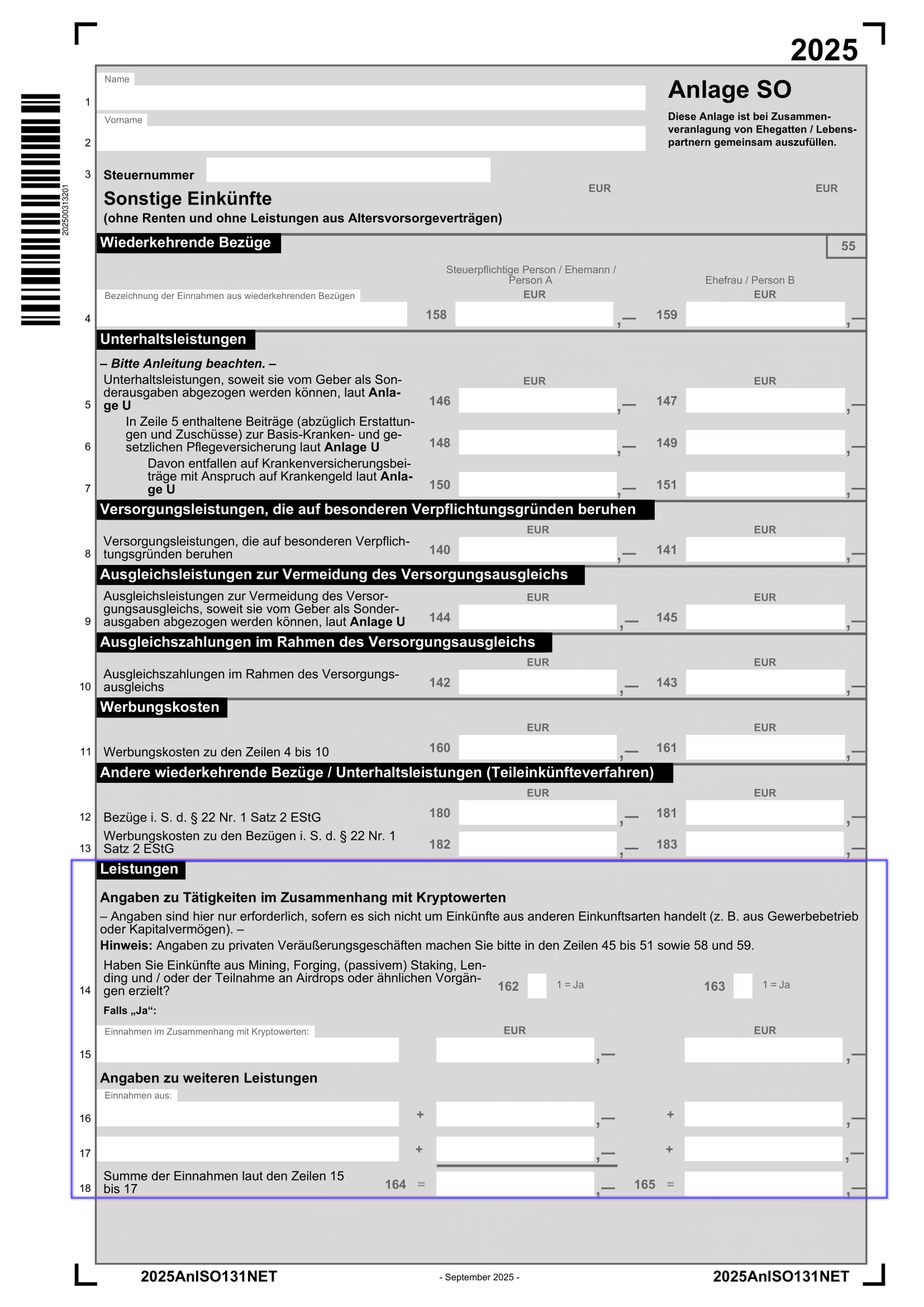

Krypto-Einkommen, das aus Staking, Mining, Lending, Airdrops oder anderen Aktivitäten erzielt wurde, muss im Formular ESt 1 A in die Anlage SO eingetragen werden.

Auf Seite 1 von Anlage SO findest du den Abschnitt “Leistungen - Angaben zu Tätigkeiten im Zusammenhang mit Kryptowerten”.

Zeile 14: Trage in Feld 162 eine 1 ein, wenn du Einkünfte aus Kryptowährungen erzielt hast.

Zeile 15: Benenne links die Art der Einkünfte und trage rechts den Wert ein. Bei mehreren verschiedenen Einkünften kannst du auch hier wieder auf deinen Blockpit Bericht verweisen und diesen als Anlage mitsenden. Blockpit summiert alle Einkünfte hier in Zeile 15.

Zeile 16 + 17: Trage hier weitere Einkunftsarten ein, falls zutreffend.

Zeile 18: Summiere alle Werte aus den Zeilen 15, 16 und 17.

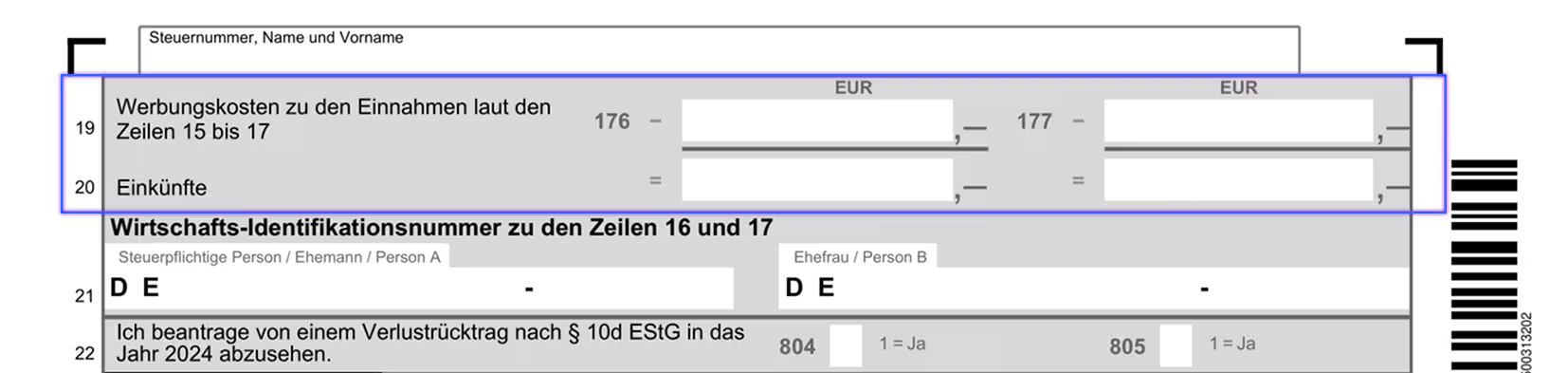

Zeile 19: Trage hier Werbungskosten ein, die mit dem Erhalt des Einkommens in Verbindung stehen.

Zeile 20: Trage hier die errechneten Einkünfte (Zeile 18 abzüglich Zeile 19) ein.

Mehr zum Thema: Krypto richtig in die Steuererklärung eintragen

Dein rechtskonformer Krypto-Steuerreport mit Blockpit

Mit dem Blockpit Krypto-Steuerrechner erstellst du deinen persönlichen Staking-Steuerbericht schnell und einfach als praktisches PDF.

Blockpit unterstützt die deutschen Steuerregeln und kann so alle deine Transaktionen rechtskonform kategorisieren und entsprechend zuordnen.

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Blockpit erfasst automatisch alle Staking-Rewards und integriert sie an der richtigen Stelle in rechtskonforme Steuerberichte. Spar dir den Aufwand und erhalte ein fertiges PDF, das du direkt beim Finanzamt einreichen kannst.</p></div></div></div>

Hilfreiche Links

01/2026: Update auf 2026

01/2025: Update auf 2025