Angst vor Fehlern in der Steuererklärung?

Jetzt Krypto-Steuern zum Jahresende optimieren

Mehr Durchblick für bessere Entscheidungen

Krypto stressfrei auszahlen

Wie funktioniert die Krypto Steuer in Deutschland?

Die Krypto Steuer in Deutschland bedeutet: Gewinne und Einkünfte aus Kryptowährungen sind grundsätzlich steuerpflichtig. Kryptowährungen gelten als „sonstige Wirtschaftsgüter“ (§ 23 EStG) und unterliegen bei privaten Anleger:innen der Einkommensteuer mit einem Steuersatz von 0–45%, abhängig vom persönlichen Gesamteinkommen.

Gewinne aus dem Verkauf oder Tausch von Krypto sind steuerfrei, wenn die einjährige Haltefrist überschritten wurde. Innerhalb von 12 Monaten greift die Krypto Steuer. Als Verkauf zählt auch der Tausch von Coins (z. B. BTC gegen ETH). Beispiel: Wenn du Bitcoin am 01.01.2025 gekauft hast, ist ein steuerfreier Verkauf ab dem 02.01.2026 möglich!

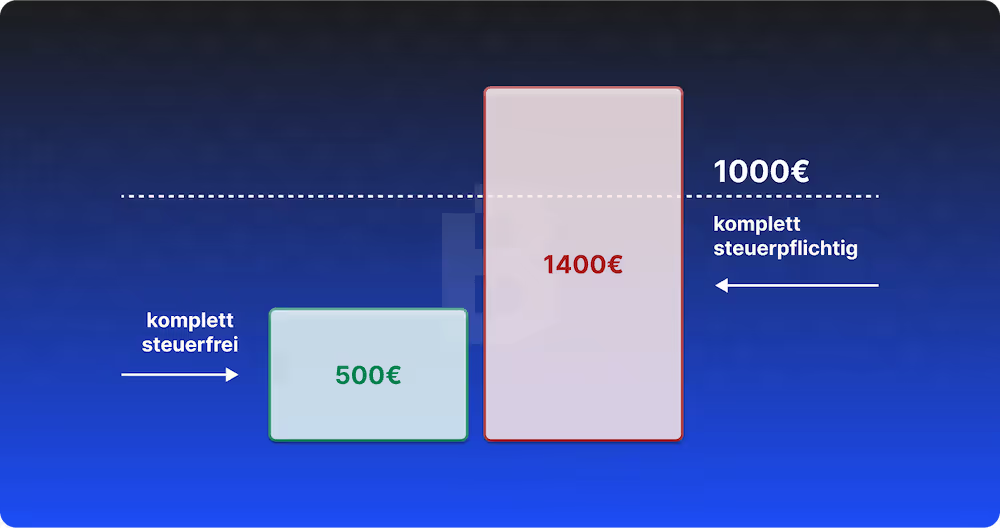

Für die Krypto Steuer gelten zudem Freigrenzen: Gewinne aus privaten Veräußerungsgeschäften bleiben bis 999,99€ pro Jahr steuerfrei (für frühere Jahre: 599,99€). Einkünfte aus Staking, Lending oder ähnlichen Aktivitäten sind bis 256€ pro Jahr steuerfrei. Wird eine Freigrenze überschritten, ist jeweils der gesamte Betrag steuerpflichtig.

<div fs-richtext-component="info-box" class="info-box"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4cef4c34160eab4440_Info.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Für diesen Ratgeber gehen wir davon aus, dass du als Privatperson mit Kryptowährungen handelst. Steuerinfos zum gewerblichen Handel mit Krypto findest du hier: Krypto gewerblich handeln</p></div></div></div>

Einkommensteuertabelle für das Steuerjahr 2024 & 2025

<figure class="block-table">

<table>

<tr>

<th>Einkommen (2024)</th>

<th>Einkommen (2025)</th>

<th>Steuersatz</th>

</tr>

<tr>

<td>bis 11.784€</td>

<td>bis 12.084€</td>

<td>0%</td>

</tr>

<tr>

<td>bis 17.005€</td>

<td>bis 17.430€</td>

<td>14 - 24%</td>

</tr>

<tr>

<td>bis 66.760€</td>

<td>bis 68.430€</td>

<td>24 - 42%</td>

</tr>

<tr>

<td>bis 277.825€</td>

<td>bis 277.825€</td>

<td>42%</td>

</tr>

<tr>

<td>ab 277.826€</td>

<td>ab 277.826€</td>

<td>45%</td>

</tr>

</table>

</figure>

Grundsätzlich gilt: je höher das gesamte Einkommen, desto höher der durchschnittliche Steuersatz. Man spricht hier von einem progressiven Steuersatz.

Wie hoch Krypto-Steuern konkret ausfallen können erfährst du in diesem Video:

Wie berechne ich Krypto-Gewinne und Verluste für die Steuererklärung? (Rechenbeispiel)

Krypto-Gewinne werden aus der Differenz zwischen den Anschaffungskosten und dem Verkaufspreis berechnet. Ist das Ergebnis positiv, hast du einen Gewinn gemacht. Ist das Ergebnis negativ, hast du einen Verlust gemacht.

<figure class="block-table">

<table>

<thead>

<tr>

<th>Beispiel</th>

<th>Anschaffungskosten</th>

<th>Verkaufspreis</th>

<th>Ergebnis</th>

<th>Steuerstatus</th>

</tr>

</thead>

<tbody>

<tr>

<td>Rechenbeispiel 1</td>

<td>1.400€</td>

<td>2.200€</td>

<td>+800€ Gewinn</td>

<td>Steuerbar, wenn Haltedauer <1 Jahr und Freigrenze überschritten</td>

</tr>

<tr>

<td>Rechenbeispiel 2</td>

<td>1.400€</td>

<td>1.200€</td>

<td>−200€ Verlust</td>

<td>Steuerlich absetzbar (bei Verkauf <1 Jahr)</td>

</tr>

</tbody>

</table>

</figure>

Es gibt verschiedene Methoden zur Bestimmung der Anschaffungskosten von Kryptowährungen, sogenannte Verbrauchsfolgeverfahren. Sie sind relevant, wenn du Coins zu unterschiedlichen Zeitpunkten und Preisen gekauft hast.

In Deutschland wird zur Berechnung der Krypto Steuer in der Regel die FiFo-Methode (First in, First out) angewendet. Dabei gelten die zuerst gekauften Coins als zuerst verkauft.

Mehr dazu hier: Krypto Verbrauchsfolgeverfahren

Behalte mehr Geld auf deinem Konto, indem du deine Krypto-Steuern ganz legal optimierst. Verluste aus Kryptowährungen kannst du steuerlich geltend machen und mit Gewinnen verrechnen – das nennt sich Tax Loss Harvesting. Nicht genutzte Verluste lassen sich unbegrenzt in die Folgejahre vortragen und auch rückwirkend für das direkt vorangegangene Steuerjahr berücksichtigen.

Wie das genau funktioniert, erfährst du hier: Krypto-Verluste von der Steuer absetzen

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="eager" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Tools wie der Krypto-Steueroptimierer enthalten in Blockpit Plus, unterstützen dich dabei, versteckte Optimierungsmöglichkeiten in deinem Portfolio zu entdecken und effizient Steuern zu sparen. Unsere Nutzer sparen im Durchschnitt 2.395€.</p></div></div></div>

Wie berechne ich Krypto-Einkommen für die Steuererklärung?

Krypto-Einkommen (z. B. aus Staking, Lending, Mining oder Bounties) wird in Deutschland zum Zeitpunkt des Zuflusses besteuert. Maßgeblich ist der Marktwert in Euro am Tag des Erhalts. Dieser Betrag gilt als sonstige Einkünfte nach § 22 Nr. 3 EStG und unterliegt deinem persönlichen Einkommensteuersatz (0–45%).

Zusätzlich gilt die Freigrenze von 256€ pro Jahr für sonstige Leistungen. Wird diese überschritten, ist der gesamte Betrag steuerpflichtig.

Veräußerst du die erhaltenen Coins später innerhalb von einem Jahr und mit Gewinn, fällt darauf zusätzlich Krypto-Steuer im Rahmen des privaten Veräußerungsgeschäfts (§ 23 EStG) an.

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Ein Krypto-Steuerrechner wie Blockpit ermittelt automatisch die Euro-Werte zum Zuflusszeitpunkt, dokumentiert alle Einnahmen und berechnet spätere Veräußerungsgewinne – so weißt du jederzeit, welche Krypto-Steuer anfällt, und vermeidest böse Überraschungen.</p></div></div></div>

Wie mache ich die Steuererklärung für Kryptowährungen?

Die Krypto-Steuer ist Teil deiner Einkommensteuererklärung, die du einmal jährlich an dein zuständiges Finanzamt übermittelst. Eingereicht wird sie mit dem Formular ESt 1A – entweder schriftlich mit den amtlichen Vordrucken oder elektronisch über das ELSTER-Portal.

<div fs-richtext-component="info-box" class="info-box warning"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f473e84badfdd6e059e_Care.svg" loading="eager" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Auch wenn du sonst nicht zur Abgabe einer Steuererklärung verpflichtet bist, müssen steuerpflichtige Gewinne und Einkünfte aus Kryptowährungen an das Finanzamt gemeldet werden.</p></div></div></div>

Ab dem Steuerjahr 2025 gibt es einen eigenen Abschnitt für „Kryptowerte“ in der Anlage SO. Eine genaue Anleitung findest du hier: Kryptowährungen richtig in der Steuererklärung angeben

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Mit dem Blockpit Krypto-Steuerrechner erstellst du deinen persönlichen Steuerbericht schnell und einfach als PDF. Neben vorausgefüllten Steuerformularen erhältst du eine vollständige Transaktionsübersicht für eventuelle Rückfragen des Finanzamts.</p></div></div></div>

Abgabefristen für die Krypto-Steuererklärung

Die Abgabefrist für die Steuererklärung 2025 ist der 31.07.2026. Diese Frist gilt sowohl für die Einreichung online via Elster, als auch in Papierform.

Wenn du deine Steuererklärung von Steuerberater:innen machen lässt, verlängert sich die Abgabefrist auf den 01.03.2027.

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="eager" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Auch Steuerberater:innen freuen sich über die Steuerberichte von Blockpit! Sie ersparen ihnen nämlich eine Menge Arbeit–und dir Geld!</p></div></div></div>

Wann fallen Krypto-Steuern an?

<figure class="block-table">

<table>

<thead>

<tr>

<th>Vorgang</th>

<th>Steuer</th>

<th>Kurzinfo</th>

</tr>

</thead>

<tbody>

<tr>

<td>Verkauf gegen Fiat</td>

<td>Einkommensteuer 0–45%</td>

<td>Steuerpflicht bei <1 Jahr Haltedauer + >999,99€ Gewinn/Jahr (Freigrenze)</td>

</tr>

<tr>

<td>Bezahlen mit Krypto</td>

<td>Einkommensteuer 0–45%</td>

<td>Gilt wie Verkauf zum Marktwert</td>

</tr>

<tr>

<td>Krypto-Tausch (BTC→ETH)</td>

<td>Einkommensteuer 0–45%</td>

<td>Steuerpflicht bei <1 Jahr Haltedauer + >999,99€ Gewinn/Jahr (Freigrenze)</td>

</tr>

<tr>

<td>Stablecoin-Trading</td>

<td>Einkommensteuer 0–45%</td>

<td>Keine Sonderregel; wie normale Coins</td>

</tr>

<tr>

<td>Airdrop</td>

<td>0€ bei Zufluss</td>

<td>Anschaffungskosten 0€; Verkauf nach <1 Jahr steuerpflichtig</td>

</tr>

<tr>

<td>BEST Rewards</td>

<td>0€ bei Zufluss</td>

<td>Anschaffungskosten 0€; Verkauf nach <1 Jahr steuerpflichtig</td>

</tr>

<tr>

<td>Bounties</td>

<td>0–45% bei Zufluss</td>

<td>Gegenleistung → sofort steuerpflichtig; Verkauf nach <1 Jahr ebenfalls</td>

</tr>

<tr>

<td>NFTs</td>

<td>Einkommensteuer 0–45%</td>

<td>Wie Krypto-Tausch; >1 Jahr steuerfrei</td>

</tr>

<tr>

<td>DeFi Rewards</td>

<td>Einkommensteuer 0–45%</td>

<td>Zufluss steuerpflichtig; 256€ Freigrenze; Verkauf <1 Jahr steuerpflichtig</td>

</tr>

<tr>

<td>Staking</td>

<td>Einkommensteuer 0–45%</td>

<td>Zufluss steuerpflichtig; 256€ Freigrenze; Verkauf <1 Jahr steuerpflichtig</td>

</tr>

<tr>

<td>Lending</td>

<td>Einkommensteuer 0–45%</td>

<td>Zufluss steuerpflichtig; 256€ Freigrenze; Verkauf <1 Jahr steuerpflichtig</td>

</tr>

<tr>

<td>Mining (privat)</td>

<td>Einkommensteuer 0–45%</td>

<td>Zufluss steuerpflichtig; 256€ Freigrenze; Verkauf <1 Jahr steuerpflichtig</td>

</tr>

<tr>

<td>ICO / IEO</td>

<td>Einkommensteuer 0–45%</td>

<td>Steuerpflicht bei <1 Jahr Haltedauer + >999,99€ Gewinn/Jahr (Freigrenze)</td>

</tr>

<tr>

<td>Margin Trading</td>

<td>Kapitalertragsteuer 25%</td>

<td>Termingeschäft, keine Haltefrist, bei Lieferung der Kryptowährung ggf. privates Veräußerungsgeschäft</td>

</tr>

<tr>

<td>Futures</td>

<td>Kapitalertragsteuer 25%</td>

<td>Termingeschäft, keine Haltefrist, bei Lieferung der Kryptowährung ggf. privates Veräußerungsgeschäft</td>

</tr>

<tr>

<td>Wrapping</td>

<td>Einkommensteuer 0–45%</td>

<td>Nach überwiegender Ansicht steuerrelevant bei Gewinn</td>

</tr>

</tbody>

</table>

</figure>

Wann fallen keine Krypto-Steuern an?

<figure class="block-table">

<table>

<tr>

<th>Vorgang</th>

<th>Steuerstatus</th>

<th>Kurzinfo</th>

</tr>

<tr>

<td>Kauf mit Fiat (z. B. EUR)</td>

<td>Steuerfrei</td>

<td>Reiner Erwerb – kein steuerpflichtiges Ereignis</td>

</tr>

<tr>

<td>Eigene Wallet-/Exchange-Transfers</td>

<td>Steuerfrei</td>

<td>Nur Bewegung innerhalb eigener Accounts; sauber dokumentieren</td>

</tr>

<tr>

<td>Schenkung (bis 20.000 €/Jahr)</td>

<td>Steuerfrei</td>

<td>Ehepartner: 500.000 €; 10-Jahres-Frist; Haltefrist geht auf Beschenkte über</td>

</tr>

<tr>

<td>Spenden</td>

<td>Steuerfrei</td>

<td>Keine Besteuerung</td>

</tr>

<tr>

<td>Echter Krypto-Swap (Projekt-intern)</td>

<td>Steuerneutral</td>

<td>Kein steuerlicher Tausch im Sinne von § 23 EStG</td>

</tr>

<tr>

<td>Hard/Soft Fork</td>

<td>Steuerfrei</td>

<td>Ursprungs-Asset unverändert; neue Coins meist mit 0 € Anschaffungskosten</td>

</tr>

<tr>

<td>Exchange-/Gas-Fees</td>

<td>Absetzbar</td>

<td>Lassen sich als Ausgaben geltend machen und Gewinnen gegenüberstellen</td>

</tr>

<tr>

<td>Cashback (Krypto)</td>

<td>Potenziell steuerfrei</td>

<td>Rabatt-Charakter, meist nicht einkommensteuerlich relevant, steuerlich umstritten, ggf. sonstige Einkünfte</td>

</tr>

</table>

</figure>

Mit Blockpit auf der sicheren Seite

- Kostenlos starten: Registrierung nur mit E-Mail – keine Zahlungsdaten erforderlich.

- Alles lückenlos dokumentieren: Erfasse deine Krypto-Transaktionen vollständig, auch rückwirkend für vergangene Jahre. Warte nicht auf Post vom Finanzamt – sorge jetzt vor.

- Steuerlich korrekt tracken: Import per API, SSO, Public Key oder CSV. Steuerreporte auf Knopfdruck, rechtskonform für Deutschland.

- Steuern optimieren: Nutze legale Optimierungsmöglichkeiten und spare im Durchschnitt bis zu 2.395€ pro Jahr!

Krypto Steuer FAQ

Weiß das Finanzamt, dass ich Kryptowährungen besitze?

Der Handel mit Krypto ist nicht immer so anonym, wie man denken möchte. Heute ist es für Behörden möglich, Krypto-Transaktionen zu verfolgen und mit persönlichen Daten in Verbindung zu bringen, etwa durch rechtlichen Druck auf Krypto-Exchanges.

Neue Regulierungen, wie DAC8 und MiCA, sollen zusätzlich gegen Steuerhinterziehung mit Kryptowährungen vorgehen.

Mehr zum Thema findest du im Artikel Wie erfährt das Finanzamt von Kryptowährungen? und in diesem Video:

Muss ich auch Steuern auf Krypto-Gewinne zahlen, die bereits Jahre zurückliegen?

Ja. Du solltest über deine Kryptowährung-Transaktionen der letzten 10 Jahre Buch führen. Es besteht nämlich durchaus die Chance, dass du kontrolliert wirst. Und gerade im volatilen Krypto-Space können sich Beträge schnell summieren.

Schwere Steuerhinterziehung liegt vor, wenn die hinterzogene Steuer mehr als 50.000€ beträgt.

Werden Kryptowährungen wie Aktien mit der Abgeltungssteuer besteuert?

Nein, Kryptowährungen werden nicht wie Aktien besteuert. Gewinne aus dem Handel mit Aktien zählen als Kapitalerträge und werden in Deutschland pauschal mit 25% (Abgeltungssteuer) besteuert.

Kryptowährungen zählen dagegen als “private Wirtschaftsgüter”. Gewinne aus ihrem Handel sind also keine Kapitalerträge und unterliegen nicht der Abgeltungssteuer, sondern der Einkommensteuer.

Kann ich Steuern in Kryptowährungen bezahlen?

Nein, bisher ist das in Deutschland nicht möglich.

In welchen Ländern sind Kryptowährungen steuerfrei?

Aktuell sind beispielsweise Portugal, Singapur, Malta und die Schweiz als sehr kryptofreundliche Länder für Privatpersonen einzustufen.

Wo kann ich mehr über Kryptowährungen und Steuern erfahren?

Wir haben eine Vielzahl von Ratgebern zu den verschiedensten Krypto-Steuerthemen in Deutschland veröffentlicht. Du findest sie alle hier: Blockpit Krypto-Steuerguides

Im Blockpit Blog schreiben unsere Krypto-Expert:innen detaillierte Artikel und nützliche Ratgeber, um Krypto zu verstehen, bessere Investitionsentscheidungen zu treffen und die besten Krypto-Tools zu finden.

In der Blockpit-Community kannst du dich mit anderen Blockpit-Nutzer:innen und Steuer-Expert:innen zu allen Themen rund um Kryptowährungen, Steuern und Regulierungen austauschen.

Zusätzlich berichten das Bundesministerium der Finanzen BMF und das Bundeszentralamt für Steuern BZSt über aktuelle Änderungen.

Hilfreiche Links

Einkommensteuergesetz: https://www.gesetze-im-internet.de/estg/

BMF Schreiben Kryptowährungen: https://www.bundesfinanzministerium.de/Content/DE/Pressemitteilungen/Finanzpolitik/2022/05/2022-05-09-einzelfragen-zur-ertragsteuerrechtlichen-behandlung-von-virtuellen-waehrungen-und-von-sonstigen-token-bmf-schreiben.pdf

01/2026: Update für 2026

31/2024: Update für 2025; Abgabefristen; Freigrenzen

04/2024: Angepasste Struktur, neue Flow Charts und Bilder, Steuerrechner

02/2024: Update für Steuerjahr 2023 & Neue Steuerformulare

01/2024: Steuerdeadlines, Einkommensteuerraten angepasst

01/2023: Anpassungen für Steuerjahr 2022